Afdragsfrihed og investering i aktier.

Vi oplever mere og mere boligejere, som på f.eks. Facebook søger rådgivning om at standse afdragene på realkreditlån for i stedet at investere pengene på anden vis. Og lad det være sagt med det samme. Med det meget lave renteniveau kan det godt give mening. Men det er bare ikke så ligetil, som man umiddelbart tror. Senere viser vi et eksempel, hvor man standser afdragene på et 0,5% lån og i stedet investerer i aktier og forventer et årligt afkast på 5%. Ved første øjekast ser det jo ret attraktivt ud. Forskellen er jo 4,5%.

Inden eksemplerne, skal vi lige have fastlagt udgangspunktet, som er at fast ejendom er et aktiv på linje med værdipapirer, men når man opgør friværdien, skal man fratrække kursværdien af gælden i ejendommen. Der er derfor 2 variabler, og derfor ønsker mange boligejere at afdrage på gælden for at reducere risikoen. For ligesom aktier kan stige og falde i værdi, kan også ejendomsværdien falde, og så skulle man tro, at der ikke er den store forskel. Men det er der. Og den er markant. For hvis ejendomsværdien falder, og man ikke har afdraget på gælden, risikerer man at gælden er større end ejendomsværdien, og så bliver friværdien negativ. Sådan er det ikke med værdipapirer. De kan maksimalt blive værdiløse.

Et helt grundlæggende princip, når man skal rådgive om formue er risikospredning. I dette tilfælde en spredning af den samlede formue, så den består af forskellige aktiver. F.eks. friværdi, pensionsopsparing, værdipapirer og andre opsparinger. Og der er risiko ved alle aktiver, hvis man lige ser bort fra danske Statsobligationer og indeståender op til 750.000 kr. i banker. Størrelsen af de enkelte aktiver, og dermed risikoen, bør tage udgangspunkt i boligejernes egne forudsætninger og ønsker. Og 2 boligejere, som er naboer i 2 rækkehuse til samme værdi, kan have vidt forskellige udgangspunkter for rådgivningen.

Afdrag på gæld.

Når man afdrager på gælden, forøger man formuen, ligesom når man sætter penge ind på en konto i banken. I begge tilfælde sker det til kurs 100. Et afdrag på 1.000 kroner får altså gælden til at falde med 1.000 kr. og formuen stiger med 1.000 kr. Samtidig sparer man rente og bidrag af 1.000 kr. Der er ingen omkostninger forbundet med de løbende afdrag, men hvis man har fået udbetalt lånet til under kurs 100, realiserer man lidt af kurstabet, hver gang man betaler et afdrag.

Hvis man vil lave ekstraordinære afdrag på realkreditlån, kan det gøres på flere måder, ligesom når man indfrier et lån helt. I alle tilfælde er der omkostninger forbundet med det, men måske også en kursgevinst, hvis afdraget kan ske til en lavere kurs, end den kurs som lånet er udbetalt til.

Når man betaler afdrag, ”fanger bordet” og man kan kun trække pengene ud igen ved at optage et nyt lån og de omkostninger der er forbundet med det.

Opsparing.

Når man sætter penge i banken, sker det også til kurs 100 og uden omkostninger. Og hvis ikke kontoen har en bindingsperiode, kan pengene trækkes ud igen uden omkostninger. Op til en vis grænse, er renten på bankkonti 0% men flere og flere skal i dag betale negativ rente af opsparinger i banken.

Køb af aktier og investeringsbeviser.

Når man køber værdipapirer, sker det til dagskurs og man betaler derudover kurtage for hver handel. Ligesom hvis man sælger værdipapirerne igen til dagskurs. Og her kan man få en kursgevinst eller et kurstab, hvis kursen har ændret sig siden købet. Afkastet består af udbyttebetaling og kursændringer.

Kan det så betale sig at standse afdragene og i stedet spare op i f.eks. aktier?

Her kan vi så vende tilbage til det lovede eksempel, hvor man standser afdragene på et 0,5% lån og i stedet investerer i aktier med et forventet afkast på 5%. Det burde jo være lige til højrebenet, for forskellen er jo 4,5%. Men så nemt er det desværre bare ikke. For afdragsfrihed er ikke gratis. I eksemplet, hvor lånet er et fastforrentet lån, betaler man for afdragsfriheden på 2 måder. For det første betaler man en forhøjet bidragssats for afdragsfrihed, og for det andet optages lånet i en anden obligationsserie, hvor kursen er lavere og man derfor skal låne mere for at få det samme beløb i hånden.

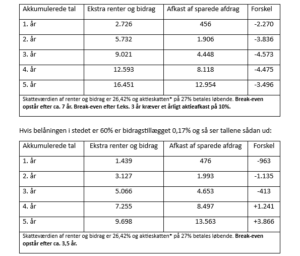

I eksemplet, hvor vi ser helt bort fra alle omkostninger, sammenligner vi et 30-årigt lån i Totalkredit på 1 million kroner til 0,5% rente og en belåning på 80% af ejendomsværdien. Gælden på det afdragsfri lån bliver 10.000 kroner større og bidragssatsen stiger med 0,33% af hele gælden. Den sparede nettoydelse på ca. 7.000 kr. i kvartalet investeres i stedet i aktier, hvor afkastet er 5% efter omkostninger, og så kan vi sammenligne:

*Skattereglerne for aktier er komplicerede. For nemheds skyld har vi regnet med en løbende skat på 27%, som gælder for aktieafkast under 56.500 kr. Noget af afkastet bliver først beskattet, når kursgevinster realiseres. Man udskyder altså den løbende skat og beskattes af den samlede gevinst, og kommer den over 56.500 stiger skattesatsen til 42% af det beløb som overstiger 56.500 kr.

Ovenfor sammenlignes kun på afkastet, men man skal også tage højde for, hvordan gælden/friværdien udvikler sig i forhold til værdien af aktiedepotet. For ved at vælge et afdragsfrit lån i eksemplet, ville startgælden jo blive større. Og nu kommer så endnu en ubekendt ind i billedet, nemlig kursværdien af gælden. I starten er kursværdien af lånet med afdrag den samme som lånet uden afdrag, men kurserne kan stige og falde, og her kan der være forskel i udsvingene. Hvis renten falder, kan det blive op til 10.000 kroner dyrere at indfri det afdragsfri lån, men hvis renten stiger, kan det faktisk blive billigere at indfri det afdragsfri lån, da kursen på afdragsfri obligationer i teorien falder lidt mere end kursen på lånet med afdrag. Og da lånet er afdragsfrit, vil kursgevinsten samtidig blive større, fordi gælden ikke er faldet.

Den teoretisk beregnede kursfølsomhed på den afdragsfri 0,5% obligationsserie er ca. 33% større end på serien med afdrag og det svarer i praksis til et ekstra kursfald på ca. 3 kurspoint eller 30.000 kroner pr. million i gæld. Men én ting er teori. Noget andet er praksis. Da vi i marts måned 2020 pludselig oplevede store kursfald på de 30-årige obligationer, faldt de afdragsfri serier ikke mere end serierne med afdrag. Det er til enhver tid markedskræfterne, som afgør kursændringerne.

Eksemplerne ovenfor er meget simple, og der kan laves mange flere, med helt andre forudsætninger, for som nævnt er udgangspunktet altid den risikoprofil som boligejeren ønsker at have. Det anvendte afkast på 5% i eksemplet er baseret på en mellem/høj risiko, hvis man ser 1-5 år frem ifølge Rådet for Afkastforventninger. Men det er nemt at blive fristet af fortællinger om historiske afkast. F.eks. om, at det danske OMXC25 (indekset over de 25 største aktier) i 2020 er steget med 35%. Det gør det måske også i 2021, men ingen ved det.

Og man kan jo også stille spørgsmålet om, hvorfor aktierne er steget så voldsomt i et år med en verdensomspændende pandemi? Og det samme spørgsmål kan man stille til ejendomspriserne. I begge tilfælde er stigningerne drevet af nogle forventninger til fremtiden, som vi ikke kan gennemskue. Og generelt er det sådan, at når priserne stiger uden grund, så kaldes det en prisboble.

RealRåd har ikke tilladelse til investeringsrådgivning, så vores anbefaling er, at man ALTID søger særskilt rådgivning om investering, selvom det kan være fristende at vælge en af de investeringsrobotter som er på vej frem. For at spare på omkostningerne.

RealRåd kan til gengæld rådgive dig om valg af boligfinansieringen, som vi har gjort i 25 år. Og i sidste ende kan man jo løbende blande kortene og ændre den samlede formuestrategi. F.eks. når man omlægger lån, og man realiserer en kursgevinst på gælden ved at omlægge lån til højere rente. Her kan man vælge at sælge ud af værdipapirerne og reducere gælden yderligere. Eller man kan fastholde gælden og øge investeringerne. Men så skal du både tale med RealRåd og en kompetent investeringsrådgiver.