Inverse renter og recession – hvad betyder det?

Der tales og skrives ganske meget om muligheden for at vi bevæger os ind i en recession. Rentemarkederne peger i den retning, og forventningerne til hvor voldsomt det økonomiske tilbageslag bliver bølger frem og tilbage. Spørgsmålet er, hvad det egentlig vil betyde for Danmark og for boligejerne. Noget kan man komme med kvalificerede bud på, og noget vil være rent gætteri.

I øjeblikket virker obligationsmarkederne lidt usikre på hvilken vej renterne skal bevæge sig. Vi har i en periode siden nytår haft tendens til faldende renter, og det betyder at vi holder øje med muligheden for at konvertere ned i rente fra 5 til 4 procent. Samtidig er vi ikke langt fra, at nogle af dem der ikke konverterede op til 5 procent med RealRådsmodellen måske i stedet kan konvertere op til 4 procent.

Men de allerseneste dage har tendensen til faldende renter lidt tabt pusten, og renten er igen steget lidt, og det betyder samlet at vi lige nu er noget afventende.

Bag dette ligger der nogle lidt større usikkerheder om økonomiernes udvikling. Får vi et hårdt økonomisk tilbageslag med recession, eller kan vi i stedet nøjes med en ”blød landing”.

Går vi et skridt længere tilbage, så er baggrunden for de mange spekulationer den massive inflationsstigning i både USA og Europa. Det har fået centralbankerne på banen med ganske aggressive modsvar i form af renteforhøjelser. Og vi kan da også se at det har effekt.

Væksten skal dæmpes for at få inflationen ned

De seneste inflationstal i både USA og Europa peger nu nedad, men dog med en enkelt ganske vigtig forskel. Det der betegnes som kerneinflationen, og svarer til inflationen renset for fødevarer og energi er i USA også på vej ned, men i Europa stadig på vej opad. Det fortæller noget om, hvor godt inflationen har bidt sig fast.

For at illustrere de niveauer vi taler om i øjeblikket, så viste de amerikanske tal for december, at inflationen faldt fra 7,1 procent i november til 6,5 procent i december. Den del der udgør kerneinflationen faldt fra 6,0 procent til 5,7 procent. Det passede ret godt med markedets forventninger, og det tilskrives i høj grad, at den amerikanske centralbank har været ret aggressiv med at forhøje renterne. Traditionelt er amerikanerne foran europæerne, og det viser sig nu i form af at den amerikanske centralbank allerede har hævet renten til 4,00-4,25 procent mod 2,00 procent i ECB.

Hvis vi sammenligner til inflationsudviklingen i de EU-lande der har euro, så viste december-tallene også her en faldende inflation, nemlig fra 10,1 procent til 9,2 procent. Men kerneinflationen steg fra 5,0 procent til 5,2 procent. Også de danske tal viste stigende kerneinflation i december. Her faldt inflationen fra 8,9 procent i november til 8,7 procent i december. Men kerneinflationen steg fra 6,0 procent til 6,6 procent.

Summer man de tendenser sammen, så er den udbredte holdning nu, at inflationen har toppet og er pænt på vej nedad – når det gælder USA. For EU og herunder Danmark er der også stor tro på at inflationen har toppet, men det er ganske bekymrende, at kerneinflationen ikke er på vej nedad endnu. Det er nemlig tegn på at det vil trække ud med for alvor at få inflationen ned igen. Det er med til at der stadig er forventninger om at ECB – og Nationalbanken vil hæve renten yderligere.

Hele idéen med at centralbankerne hæver renten, når inflationen er høj går ud på at tage luft ud af økonomien. Det skal altså være dyrere at investere, og man forsøger på den måde at dæmpe både investeringer og forbrug i håb om at priserne så holder op med at stige så meget. Usikkerheden lige i øjeblikket er, om vi bare er nogle måneder bagud i forhold til USA, eller om inflationen har nået at bide sig mere fast i Europa.

Inverse renter er et signal om recession

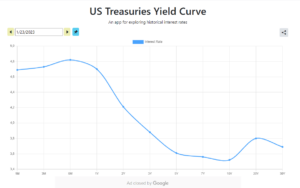

Parallelt med at centralbankerne har hævet renten har vi fået en invers rentestruktur. Det betyder ganske simpelt, at den korte rente er højere end de lange renter. Og når man i den forbindelse taler om renter er det typisk statsrenter der menes, og de to løbetider man traditionelt sammenligner, er 2 år og 10 år. Vi har siden foråret 2022 haft inverse renter i USA. Den aktuelle rentestruktur kan man se på grafikken. Aktuelt er den 10-årige amerikanske rente på 3,49 procent mens den 2-årige rente er på 4,22 procent. Der er altså en forskel på 0,73 procentpoint ”den forkerte vej” mellem de to renter. Det er typisk noget man kan observere som en forventning om at centralbankerne sætter renten ned, fordi der er en økonomisk nedtur på vej i form af en periode med recession. Historien viser at der kan gå et sted mellem seks måneder og op til et par år før de økonomiske nøgletal så rent faktisk viser at der er recession.

Der er dog ikke helt enighed mellem økonomerne om hvorvidt der overhovedet kommer en periode med recession, selvom renterne i øjeblikket peger i den retning. Men der er enighed om, at vi nok ikke skal forvente at centralbankerne meget hurtigt sænker renten igen, sådan som det eller er indbygget i rentekurven. Gør de det for hurtigt, så er der stor risiko for at inflationen blomstrer op igen.

Der er dog ikke helt enighed mellem økonomerne om hvorvidt der overhovedet kommer en periode med recession, selvom renterne i øjeblikket peger i den retning. Men der er enighed om, at vi nok ikke skal forvente at centralbankerne meget hurtigt sænker renten igen, sådan som det eller er indbygget i rentekurven. Gør de det for hurtigt, så er der stor risiko for at inflationen blomstrer op igen.

Skulle der komme en periode med recession er det ikke verdens undergang. Faktisk er det et ganske normalt element i økonomien,

Kilde: ustreasuryyieldcurve.com/ at der indimellem – måske en eller to gange på et årti – optræder recession, som teknisk er defineret som to kvartaler i træk med negativ økonomisk vækst. Det vil givetvis føre til at beskæftigelsen falder, men da den i øjeblikket er tårnhøj behøver det ikke at blive en alvorlig situation med massearbejdsløshed.

Hvad betyder det for realkreditrenten?

Al erfaring viser at forudsigelser af realkreditrenten er ganske vanskelig – eller rettere sagt umulig. Man kan dog godt med nogen rimelighed sige, at det var forventeligt, at realkreditrenten i 2022 ville stige, fordi inflationen allerede inden årets begyndelse var kraftigt på vej opad – så meget at vi havde betydelig negativ realrente i begyndelsen af 2022. Men hvor meget den så skulle stige, og hvad der nu ligger i kortene er meget usikkert. En af de ubekendte er, hvad der  fremover vil ske med udenlandske investorers lyst til at købe lange danske realkreditobligationer. Denne lyst har i en periode været meget lille, og det har været med til at skubbe renterne ekstra opad. Men man kan godt med rimelighed sige, at hvis inflationen kommer markant nedad, så vil der være mindre pres opad realkreditrenterne.

fremover vil ske med udenlandske investorers lyst til at købe lange danske realkreditobligationer. Denne lyst har i en periode været meget lille, og det har været med til at skubbe renterne ekstra opad. Men man kan godt med rimelighed sige, at hvis inflationen kommer markant nedad, så vil der være mindre pres opad realkreditrenterne.

Ser man på den tyske statsrente de seneste ca. 2 år, så får man et billede af, at der har været flere skift i forventningerne. Det gælder også danske realkreditrenter. Alene siden jul har renteudviklingen skiftet retning to gang. Hos RealRåd holder vi hele tiden øje med udviklingen, og når relevante muligheder opstår, siger vi til.

Kilde: investing.com