Afdrag eller opsparing?

”Hvis man kun skylder 60%, skal man ikke afdrage mere, men spare op til pensionen i stedet”. Det var, hvad en af vores nye kunder, havde fået at vide i banken. Og måske havde rådgiveren ret, men der er ret mange ubekendte i den ligning, som skal laves inden beslutningen tages.

I bund og grund handler det jo om, hvorvidt man kan få et større afkast af pensionsopsparing, i forhold til den rentebesparelse der er ved at afvikle gæld, men derudover spiller mange andre forhold ind:

- Hvor stor er skattefordelen ved at spare op?

- Hvor stor er skatten, når pensionen skal udbetales?

- Hvor lang tid er der til pensionsalderen?

- Kan man være sikker på at få hele pensionsopsparingen udbetalt igen?

- Hvor meget bliver der modregnet i folkepensionen, hvis man får en større pensionsudbetaling? Herunder også i en ægtefælles/samlevers udbetaling.

- Og endelig, hvor stort afkast skal man regne med?

Skattefordelen afhænger af den samlede indkomst, og hvor meget der i forvejen indbetales til pensionsordninger. Betaler man stadig topskat efter nuværende pensionsindbetalinger, er skattefordelen størst, for så kan indskud trækkes fra i topskatten. Og udløser de samlede forventede pensionsudbetalinger ikke topskat, er der endnu en fordel, for så er skatteværdien af indskuddet større end beskatningen af udbetalingen.

Man kan få et særligt fradrag for pensionsindskud af indbetalinger op til 75.600 kr. i 2022. Er der under 15 år til pensionsalderen, udløser det et fradrag på 32%, som omregnes til et ligningsmæssigt fradrag, og er der over 15 år til pensionsalderen er fradraget 12%. Fradraget bliver altså på henholdsvis op til 24.192/9.072 kr. udover det almindelige fradrag for pensionsopsparing.

For nogle år siden, kunne man indbetale ubegrænset på en ratepension og få fuldt fradrag på visse betingelser, men det var så attraktivt for topskattebetalere, at det ofte kunne betale sig at låne til indskuddet, så derfor blev der i 2 omgange sat en grænse for, hvor meget, der kunne indbetales på pensionsordninger med en begrænset udbetalingsperiode. I 2022 er grænsen for indskud 59.200 kr. Hvis man vil indskyde mere, skal det ske på livrenter, hvor der ikke er et maksimum.

Livrenter siges at være et væddemål med pensionsselskabet, da opsparingen udbetales ”så længe man lever”. Det betyder, at det kan blive en dårlig forretning, hvis man ikke overlever gennemsnitsalderen, som pensionsselskabet bruger i deres beregninger. Man kan dog via forsikringer sikre sin samlever/ægtefælle, så udbetalingerne fortsætter til denne. Og dør man før man når pensionsalderen, indgår opsparingen i boet.

Modregning af pensionsudbetalinger sker i pensionisttillægget, som i 2020 er på 89.664 kr. hvis man er enlig og 45.600 kr. hvis man er gift/samlevende. Modregningen starter, når indkomsten, som ikke er folkepension, overstiger 89.700 kr. når man er enlig og 179.700 kr. når man er gift/samlevende. Modregningen er på 30,9% af beløbet som overstiger grænserne, og hvis modregningen udløses af den ekstra opsparing, kan marginalskatten blive ret heftig (+80%). Ældresagen har en glimrende oversigt over modregningsreglerne på deres hjemmeside.

Afkastet de næste mange år, kan ikke forudsiges, og derfor kan man ikke komme frem til et bare nogenlunde sikkert resultat. Når formueforvaltere reklamerer for deres fonde og puljer, sker det ofte med henvisning til historiske afkast. Og de er – ikke overraskende – større end de nuværende niveauer. Det skal man ikke lade sig forblænde af, men man er jo nødt til at bruge et givent afkast i sine prognoser, så derfor vedtager man hvert år, nogle samfundsforudsætninger, som banker og pensionsselskaber skal bruge i deres prognoser. Rådet for afkastforventninger, som det hedder, består af 3 eksperter, blandt andet en tidligere overvismand. For 2022 forventer Rådet f.eks. et afkast på 5,6% hvis man investerer i globale aktier, og fra det 11. år regnes generelt med et afkast på 6,5%, hvis man investerer i aktier og 3,5% hvis man investerer i obligationer, og det burde jo være markant mere end man kan spare i renter på boligfinansieringen.

Man kan også spare op på anden vis.

Et godt gammelt råd er, at man skal spille på flere heste. I dette tilfælde kan det overføres til, at man skal sprede sin formue ud, så den både er i mursten, pensionsopsparinger og opsparinger, som ikke er skattebegunstigede.

Man kan altså f.eks. lave en almindelig gammeldags opsparing i banken, hvis man kan leve med en negativ forrentning. Der er også dukket alternative investeringsmuligheder op. Eksempelvis kan man i Flex Funding investere i andele i virksomhedsudlån. Og så kan også investere traditionelt i værdipapirer.

Det sidste giver måske et højere afkast, men det er forbundet med risiko. Især hvis der investeres i aktier. Men Investeringerne kan man overlade til bankerne og deres investeringsforeninger. Hvis du vælger det, skal du forinden gennem en test af din risikovillighed, så banken sikrer at risikoen ikke er større end du ønsker. Det samme gælder alternative investeringsrådgivere, herunder de fremstormende robotrådgivere. Her oplevede bloggeren for nylig en robotrådgiver, som bestemt ikke lever op til denne forpligtelse. Man kunne tage en test på hjemmesiden, hvorefter der ville blive tilsendt et forslag til fordeling i de udbudte investeringspuljer. Jeg tog testen, men til min store overraskelse, skulle jeg kun oplyse min alder, og 20 sekunder efter lå der et investeringsforslag i indbakken. Det går simpelthen ikke. Så hellere betale lidt ekstra for rådgivningen af en rigtig investeringsrådgiver.

Når man taler om opsparing, som er et alternativ til pensionsopsparing, kan man sagtens påtage sig noget risiko. For så taler vi jo om en tidshorisont, som løber frem til pensionsalderen plus den periode, som opsparingen skal forbruges over. Vi kommer altså nemt op på 10-30 år.

Hvis man slet ikke ønsker en risiko, er det bedste nok at afvikle gælden. Men så er spørgsmålet jo, hvor stor friværdien er, når man vil på pension. Hvis friværdien ikke indgår i pensionsplanerne, betyder det ikke så meget, men hvis den gør, er man afhængig af:

- Ejendomsværdien

- Prisen på et nedsparingslån

- De fremtidige regler for belåning af friværdien, herunder bankernes kreditpolitik.

I sidste ende, kan man blive nødt til at sælge boligen, hvis man vil have friværdien realiseret.

I RealRåd rådgiver vi kun om boligfinansiering. Pensions- og investeringsrådgivning overlader vi til andre, som har tilladelse til det. F.eks. bankrådgiveren, som fortalte vores kunde, at han skulle spare op til pension i stedet for at afdrage på gælden.

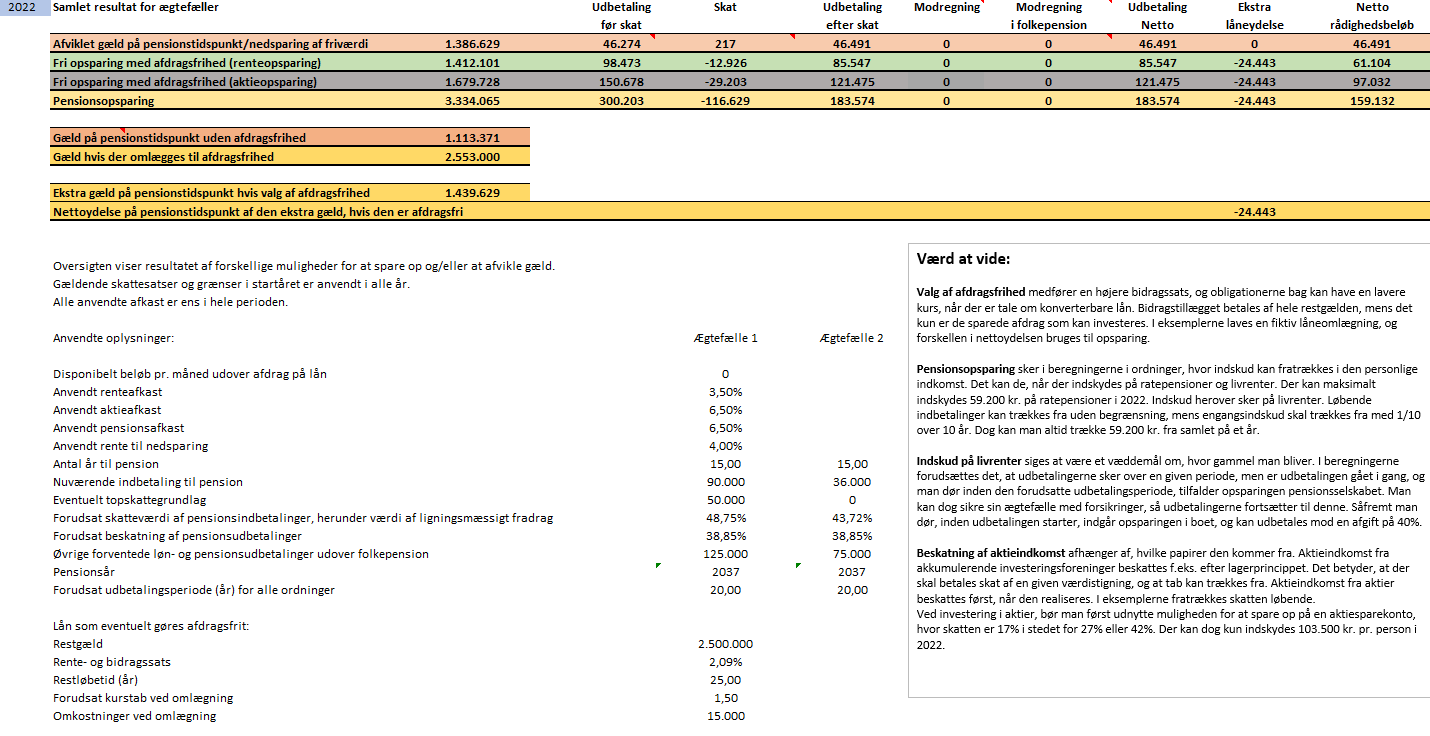

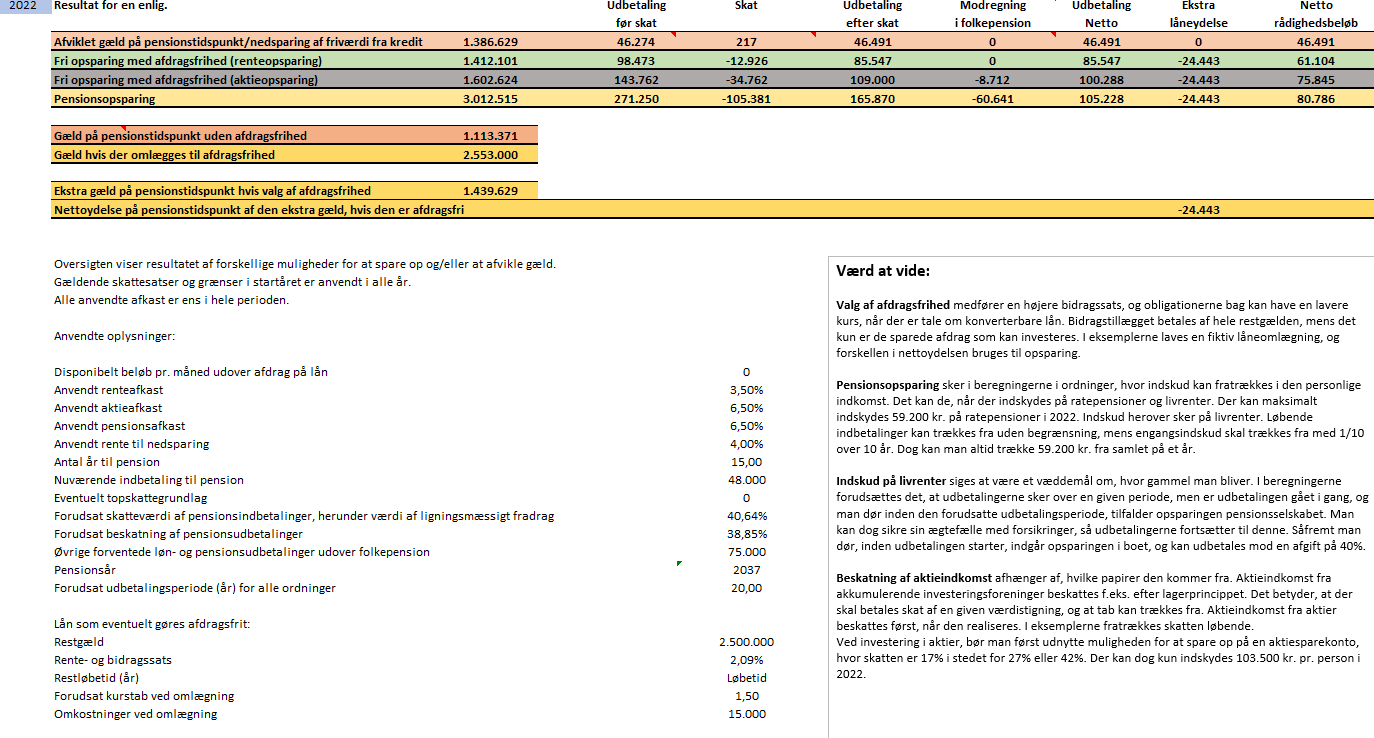

Vi viser her 2 eksempler, som kan bruges som inspiration til et møde i banken.